Loin d’être un problème qui serait spécifiquement français, les déficits publics sont la norme dans les pays développés et sont légitimes pour financer les investissements publics et soutenir l’activité. Induisant des déséquilibres structurels, le capitalisme financier est le premier responsable du gonflement de la dette. Il est donc vain de chercher à la réduire sans remédier à ces déséquilibres.

De façon étrange, beaucoup d’économistes discutent des déficits publics et de la dette publique française sans les placer dans un éclairage mondial, de sorte qu’il semble que la France, incapable de maitriser ses dépenses publiques, souffre d’un problème spécifique. Cette présentation est totalement biaisée. La persistance des déficits publics, la hausse des dettes publiques touchent la quasi-totalité des pays développés. Certes, de 1974 à 2016 (soit 42 années), la France a toujours été en déficit budgétaire ; mais c’est aussi le cas de l’Italie ; les États-Unis n’ont connu que trois années d’excédent, la Grande-Bretagne quatre, le Japon cinq, l’Allemagne sept. Le déficit public n’est donc aucunement un mal français. Est-ce d’ailleurs un mal ? L’équilibre budgétaire n’est en rien une norme : il n’a aucune justification économique. Il est légitime de financer les investissements publics par du déficit public. Il est légitime que le déficit public soutienne l’activité en période de récession.

L’absence de spécificité française

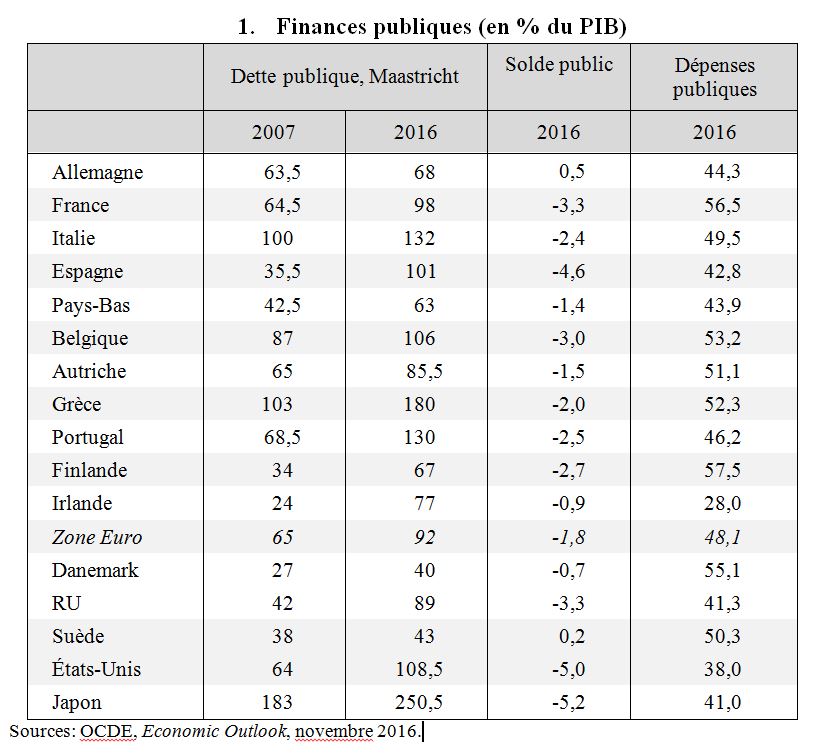

Comme le montre le tableau 1, les grands pays hors zone euro (RU, États-Unis, Japon) ont en 2016 des déficits publics largement supérieurs à ceux de la moyenne de la zone euro ; égaux ou supérieurs à celui de la France. Certes, le déficit public global de la zone euro est plus faible. Mais ceci a été obtenu au prix fort : de nombreux pays de la zone euro ont été contraints, de 2010 à 2014, de pratiquer des politiques d’austérité budgétaire, coûteuses en termes d’activité comme de cohésion de la zone. Ainsi, le PIB de la zone euro n’est en 2016 supérieur que de 2,7 % à son niveau de 2007 contre 9 % pour le Royaume-Uni, 11,4 % pour les États-Unis. La zone euro connaît « une décennie perdue » : il est difficile de prétendre que cela est un succès.

La France a moins réduit son déficit public que la moyenne des pays de la zone euro depuis 2012 (1,5 point contre 2,2). C’est que le gouvernement a choisi de réduire de 40 milliards, soit de près de 2 points de PIB, les impôts pesant sur les entreprises… sans que celles-ci n’augmentent significativement leurs investissements et leurs embauches

La quasi-totalité des pays développés a des dettes publiques importantes fin 2016. Là encore, ce n’est en rien une spécificité française. Il est vain de chercher à l’expliquer par une « préférence collective pour la dépense publique ». La hausse de la dette publique, de 2007 à 2016, a été de 34 points de PIB pour la France, contre 27 points pour la zone Euro, mais de 44 points pour les États-Unis, de 45 points pour le Royaume-Uni, de 67 points pour le Japon. Par ailleurs, le niveau de la dette publique n’est en rien corrélé au niveau des dépenses publiques : il suffit de comparer d’un côté le Japon et les États-Unis, de l’autre la Suède et le Danemark.

La hausse des ratios de dette publique est commune à l’ensemble des pays développés. Le bas niveau actuel des taux d’inflation (en janvier 2017, 0,9 % en inflation sous-jacente, dans la zone euro ; 0,4 % pour la France), comme le bas niveau des taux d’intérêt (en février 2017, la France s’endette à -0,35% à 3 ans, à 0,1 % à 5 ans, à 1,1 % à 10 ans), montrent bien qu’il existe un déficit de demande et que des taux d’intérêt très bas, tout comme les déficits publics, sont nécessaires pour y remédier.

La responsabilité du capitalisme financier dans la dette

Dans la période d’avant la crise de 2007, plusieurs facteurs ont concouru à la déficience de la demande mondiale. De nombreux pays se sont lancés dans des stratégies néo-mercantilistes visant à accumuler des excédents extérieurs (Chine, Japon, Allemagne, Autriche, Pays-Bas, Pays scandinaves) qui s’ajoutent à ceux des pays exportateurs de pétrole. La mondialisation commerciale renforce l’importance de la compétitivité que chaque pays cherche à améliorer en faisant pression sur ses salaires. Des pays comme l’Allemagne, les Pays-Bas, l’Autriche ont, depuis 2000, abaissé fortement la part des salaires dans la valeur ajoutée. Il en résulte une tendance à la baisse de la part de la consommation. Les pays anglo-saxons ont, de leur côté, choisi une croissance caractérisée par la stagnation des salaires et des revenus de la masse des ménages et le creusement des inégalités. Il en résulte là aussi une tendance à la compression de la consommation qui était compensée par une hausse de l’endettement des ménages et des bulles financière et immobilière (permises par le maintien de bas taux d’intérêt réels). Le vieillissement de la population et la mise en cause des régimes publics de retraite par répartition aboutissent à la montée en puissance des fonds de pension, donc au gonflement des capitaux cherchant à se placer. Ces fonds ont besoin, pour une part, de placements relativement peu risqués, donc de dette publique. La globalisation financière fait que tous les placements sont mis en concurrence par les marchés financiers. Les placements productifs sont comparés à des placements financiers dont la rentabilité illusoire s’appuie sur le développement de bulles financières. Il en résulte une hausse de la rentabilité réclamée par les investisseurs financiers, en même temps que l’investissement productif stagne dans les pays développés en raison du ralentissement de la croissance, du déplacement des projets dans les pays émergents. La concurrence fiscale et les possibilités d’optimisation fiscale offertes aux entreprises multinationales et aux plus riches augmentent encore les déséquilibres dans la répartition des revenus et gonflent l’accumulation financière.

Un déséquilibre structurel s’est ainsi creusé entre épargne et investissement, déséquilibre qui était comblé par la hausse de l’endettement privé ou public ou par des bulles financières. La crise financière de 2007, due à l’implosion des bulles spéculatives caractéristiques du capitalisme financier débridé, a encore creusé les déficits publics (soutien aux banques, mesures de relance, mais surtout pertes de recettes fiscales dues à la chute du PIB). Le ratio dette/PIB a explosé, car la dette augmentait, mais aussi parce que le PIB se contractait avec la récession. Après la crise, les solutions du type endettement privé/bulles financières sont bloquées, de sorte que c’est celle de l’endettement public qui est privilégiée. C’est le capitalisme financier qui est le premier responsable du gonflement de la dette. Certains pays s’y résignent ; dans d’autres, les classes dirigeantes veulent profiter des difficultés des finances publiques pour imposer la baisse des dépenses publiques et sociales et la privatisation de large part du secteur public (retraites, santé, éducation) quitte à accepter une longue période de croissance ralentie et de chômage. Compte tenu de la mondialisation et des intérêts des classes dominantes, aucun pays ne met en œuvre la stratégie keynésienne nécessaire : soutenir la croissance par la hausse des salaires et des dépenses sociales.

La croissance de la dette des pays développés étant une conséquence de déséquilibres macroéconomiques induits par le capitalisme financier, il est vain de prétendre la réduire sans remédier à ces déséquilibres. C’est pourtant ce que préconise la note de l’Institut de l’entreprise. Il suffirait de réduire les dépenses publiques alors même que, les taux d’intérêt étant déjà nuls, l’impact sur l’activité serait fortement négatif, alors même que c’est la stratégie qui a provoqué et prolongé la récession.

L’absurdité des «engagements européens»

Le faible niveau des taux d’intérêt actuels rend totalement absurde l’argument selon lequel « la dette française mobilise de l’épargne qui n’est pas consacrée au financement de l’économie ». Les entreprises peuvent s’endetter aujourd’hui à des taux extrêmement faibles. C’est précisément parce qu’elles ne le font pas (parce qu’elles n’ont pas besoin d’investir compte tenu de la faiblesse de la croissance, parce qu’elles demandent une trop forte rentabilité ou parce qu’elles préfèrent investir dans des pays à bas salaires) que la demande intérieure est trop faible dans les pays développés et qu’elle doit être soutenue par du déficit public.

Peut-on reprocher à la France de ne pas respecter ses « engagements européens » en matière de finances publiques ? C’est oublier que ceux-ci ne sont pas respectables. Les limites de 3 % du PIB pour le déficit public, de 60 % pour la dette publique, l’objectif d’équilibre du solde structurel budgétaire n’ont aucune justification économique. Personne n’a jamais prouvé qu’ils sont compatibles avec l’équilibre macroéconomique, surtout pour des pays européens hétérogènes soumis à la même politique monétaire et au même taux de change. De plus, la crise financière de 2008 a nettement augmenté le niveau du déficit public nécessaire pour soutenir l’activité. Non, ce que l’on peut reprocher aux gouvernements français successifs, c’est d’avoir accepté de signer des traités contenant ces règles absurdes et de demander périodiquement la permission de ne pas les respecter, au lieu de trouver des alliés en Europe pour les mettre franchement en cause. De même, il est regrettable que le gouvernement français et le Haut Conseil des Finances Publiques acceptent les évaluations de l’écart de production (celui qui résulte de la crise et qu’il convient de rattraper) de la Commission (-1,3 % seulement en 2016) qui sous-estime fortement les déséquilibres actuels.

La France avait en 2016 un déficit de 3,4 % de son PIB. Une partie de ce déficit s’explique par la mauvaise situation conjoncturelle de l’économie française. Augmenter l’emploi de 4 %, ce qui mettrait le taux de chômage à 7 % (le niveau atteint en 2007), réduirait le déficit public à 1,3 % du PIB, qui est sans doute un majorant du déficit structurel (le déficit à conjoncture moyenne). Pour stabiliser la dette publique à 80 % du PIB avec une croissance en valeur de 3,5 % (1,75 % en volume, 1,75 % en inflation), il suffit que le déficit structurel soit inférieur à 2,8 % du PIB. À 1,3 %, la France est déjà largement en dessous de cette limite. Elle n’a pas besoin de faire plus d’efforts budgétaires.

Toujours en 2016, la charge nette d’intérêt des administrations représentait 1,4 % du PIB, ce qui veut dire que les marchés financiers fournissaient 2 % de PIB aux administrations (la différence entre le déficit, 3,4 %, et la charge d’intérêt, 1,4 %), en particulier pour investir. La charge de la dette ne pèse pas aujourd’hui sur les dépenses publiques.

Chaque point d’emploi manquant coûte 12 milliards à la protection sociale. Ce déficit conjoncturel doit être accepté, car ce n’est pas en période de chômage que l’on peut réduire les prestations chômage ou augmenter les cotisations. Il est donc légitime que la protection sociale ait un certain déficit en période de récession.

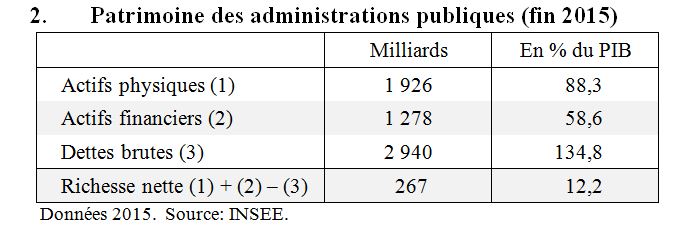

Selon beaucoup, la dette remet en cause l’équité entre générations. Nous vivrions à crédit au détriment des générations futures. Mais, comme le montre le tableau 2, la richesse nette des administrations est positive (de 12 % du PIB). La valeur des actifs physiques publics (hôpitaux, écoles, crèches, routes…) et des actifs financiers (actions d’entreprises publiques ou privées) est supérieure à la dette publique. De plus, les jeunes générations bénéficient, comme les autres, des dépenses publiques (soins de santé, éducation gratuite, prestations familiales…). Enfin, pour juger de l’équité intergénérationnelle, il ne faut pas seulement tenir compte des avoirs publics, mais aussi des avoirs privés. Le patrimoine de la France en actifs physiques représente aujourd’hui 6,31 fois le PIB et la dette nette de la France envers l’extérieur est évaluée à 9 % du PIB ; la richesse des Français est donc de 6,22 fois le PIB. C’est ce patrimoine dont hériteront les futures générations. Nous ne laissons pas une dette de 30 000 d’euros à nos enfants ; mais un patrimoine public de 4 000 euros, un patrimoine privé de 190 000 euros. Mais, faut-il oublier que ce patrimoine est très inégalement réparti ?

Ce qui mettrait gravement en péril l’équité générationnelle, ce serait notre incapacité à engager rapidement la transition écologique (de ne pas laisser une Terre décente) ; ce serait aussi de mettre en cause le modèle social français, ne pas assurer le maintien de l’éducation et de la santé gratuites, d’une retraite publique garantie et d’un niveau satisfaisant, bref tout ce que les libéraux proposent.

Les taux d’intérêt sont actuellement très bas en raison des déséquilibres mondiaux. Ainsi, en février 2017, la France peut s’endetter à 1,1 % à 10 ans, ce qui prouve que les marchés financiers font confiance à la France et considèrent que la dette publique est soutenable. Sont-ils bizarrement plus clairvoyants que les économistes libéraux ?

L’inacceptable soumission de la politique économique aux marchés financiers

Toutefois, il n’est pas acceptable que la politique économique des États membres de la zone euro, et en particulier de la France, soit soumise à la bonne volonté des marchés financiers, que ceux-ci aient la capacité de spéculer sur les dettes publiques et de sanctionner par des taux élevés les politiques qui ne leur conviennent pas. Hors zone euro, les dettes publiques des grands pays industrialisés (États-Unis, Japon, Royaume-Uni) sont garanties par la Banque centrale et sont donc considérées comme des actifs sans risque, qui ne peuvent donner lieu à des crises spéculatives. Aussi, la France doit-elle militer en Europe pour que la BCE garantisse explicitement les dettes publiques des États membres. Les Français détiennent une importante épargne financière, placée dans les banques ou compagnies d’assurances, qui au nom de la diversification des portefeuilles l’investissent massivement en titres étrangers. En sens inverse, les institutions financières étrangères détiennent massivement de la dette publique française (environ 60 % de celle-ci). Il serait possible et souhaitable d’augmenter la détention en France de la dette publique française (en imposant des coefficients d’emploi aux institutions financières) pour que les taux en France (comme c’est le cas au Japon) ne dépendent pas des marchés financiers internationaux. La dette publique française a été souscrite à des taux relativement bas par des investisseurs qui faisaient confiance dans la signature de la France ; aussi, une répudiation de la dette n’est pas possible. Par contre, une taxe sur les patrimoines les plus élevés permettrait d’alléger le poids de la dette en faisant payer ceux qui ont bénéficié de la dérive du capitalisme financier.