Âge d’or de l’acquisition d’équipement électroménager par les foyers, les Trente Glorieuses se caractérisent par une croissance économique forte et une situation de plein-emploi. C’est dans cette configuration que se développe une offre de crédit réglementée, nécessaire à l’appropriation de biens alors onéreux. Sabine Effosse revient dans ce texte sur la structuration, après la Seconde Guerre mondiale, du marché du crédit à la consommation français, initiée par des coalitions d’industries soucieuses de vendre leurs marchandises, soutenue par des établissements financiers et légitimée par des incitations politiques à la modernisation des biens d’équipements domestiques.

« Payez petit à petit le confort de votre nid ». Ce slogan de Cetelem illustre l’image du crédit à la consommation que souhaite promouvoir l’organisme financier créé en 1953[1]. Se loger et s’équiper représentent alors les priorités de la vie quotidienne des Français[2]. Après la guerre, les pénuries alimentaires passées, l’accélération de la construction de logements encourage l’achat de biens de consommation modernes et nouveaux pour la majorité des Français : l’électroménager – aspirateur, réfrigérateur, machines à laver –, la télévision voire, pour les plus aisés, la voiture.

Mais le prix encore élevé de ces biens – en 1950, le coût d’une machine à laver représente plusieurs mois de salaire d’un ouvrier – rend le recours au crédit nécessaire. Or l’offre de crédit, pratiquée principalement par les commerçants ou des particuliers en dehors du crédit automobile, n’est pas encadrée et provoque des scandales lorsque les conditions de crédit sont abusives. Alertées par la multiplication des affaires portées devant les Tribunaux, les autorités du crédit, nationalisé depuis 1945, décident de lutter contre ce « marché noir » du crédit en le réglementant.

Adoptée en 1954, cette réglementation organise la construction du marché du crédit à la consommation dans sa forme moderne à savoir l’introduction d’un tiers – banque ou établissement financier – entre le vendeur et l’acheteur, et le contrôle des prêteurs. Ayant pour but de lutter contre l’usure et de relancer l’économie, elle vise en premier lieu à améliorer les conditions de crédit en favorisant la surveillance et la concurrence, avec la création des grands établissements comme Cetelem et Sofinco, en second lieu à soutenir l’industrie française, enfin, à favoriser l’équipement des ménages et la modernisation de la vie familiale qu’illustre le succès du salon des Arts ménagers.

Lutter contre le « crédit noir » et améliorer les conditions de crédit

Au lendemain de la Seconde Guerre mondiale, une enquête lancée par la Banque de France révèle que le crédit à la consommation dans son immense majorité (90%) concerne le crédit automobile (utilitaires et véhicules particuliers). Ceci s’explique pour des raisons liées à la fois au prix élevé de ce bien, à l’organisation précoce des constructeurs pour créer des filiales de financement afin d’écouler leur production, et à la garantie particulière qu’offre aux prêteurs la possibilité de « gager » ce bien depuis la loi Malingre de 1934.

En effet, dès l’entre-deux-guerres, sur le modèle d’Henry Ford aux États-Unis, les constructeurs français, Citroën en tête avec la SOVAC (Société pour l’organisation de la vente des automobiles à crédit), créent des filiales de crédit afin de faciliter les ventes. En 1945, plusieurs grandes banques se réunissent également pour créer COFICA (Compagnie pour le financement de l’industrie et du commerce automobile). Les besoins sont immenses – en 1948, il faudrait 600000 véhicules pour atteindre le parc de 1938 – et le risque financier pour les prêteurs faible. En effet, alors que le droit civil français n’apporte aucune garantie au vendeur d’objets mobiliers – dès que la vente est conclue, y compris à crédit, le bien appartient à l’acheteur et ne peut être saisi – la loi Malingre instaure au profit de l’automobile la faculté de mise en gage du véhicule, offrant ainsi une garantie particulière au prêteur en cas de non-paiement. Cette loi, à l’origine du certificat de non-gage exigé aujourd’hui lors de la vente d’un véhicule, facilite ainsi ce qui est alors appelé la « vente à tempérament ».

Outre l’automobile, apparaissent ainsi en seconde position les biens d’équipement domestique dont la radio, la machine à laver et le réfrigérateur sont les produits phares. Viennent ensuite les meubles puis les articles textiles, comme les vêtements ou le linge de maison, ce qui témoigne de la faiblesse du pouvoir d’achat des Français. Ainsi, bien que le crédit à la consommation ait longtemps eu mauvaise réputation, sans doute un souvenir des cas d’emprisonnement pour dette qui sévissait jusqu’en 1867, « nécessité faisant loi », de plus en plus de Français achètent à crédit. Or, en dehors du crédit automobile distribué par des établissements financiers réglementés, le crédit à la consommation fourni par les commerçants-détaillants, les grands magasins ou des particuliers ne l’est pas. La priorité donnée à la production au lendemain du conflit fait que les autorités financières ne souhaitent pas autoriser la création de nouveaux établissements de crédit destinés à financer des biens de consommation autres que l’automobile.

Mais la cherté du crédit – une enquête menée en 1953 révèle que les taux, pour un crédit d’un an, varient de 18% pour une voiture neuve à 25% pour les réfrigérateurs ou 63% pour des articles textiles –, la multiplication des cas d’usure portés devant les Tribunaux, et la nécessité de soutenir la jeune industrie française d’électroménager, font évoluer cette position.

Autoriser de nouveaux établissements de crédit pour soutenir l’industrie

Promouvoir un « crédit à la consommation économiquement sain et socialement valable » tel est l’objectif du ministre des Affaires économiques de l’époque, Robert Buron. Cet objectif souligne les principales préoccupations de politique économique générale : la nécessité de voir baisser le prix des produits français, à la fois pour lutter contre l’inflation et faciliter les exportations, et celle d’inciter les Français à diriger leurs dépenses vers des biens durables ou semi-durables. Cette prise de position gouvernementale rejoint les attentes des associations familiales soucieuses de favoriser, à l’heure où le baby-boom multiplie les familles nombreuses, l’équipement rationnel de l’habitation propre à alléger le travail féminin. Elle rejoint aussi les attentes des acteurs économiques, en particulier des industries de biens de consommation, meubles et électroménager.

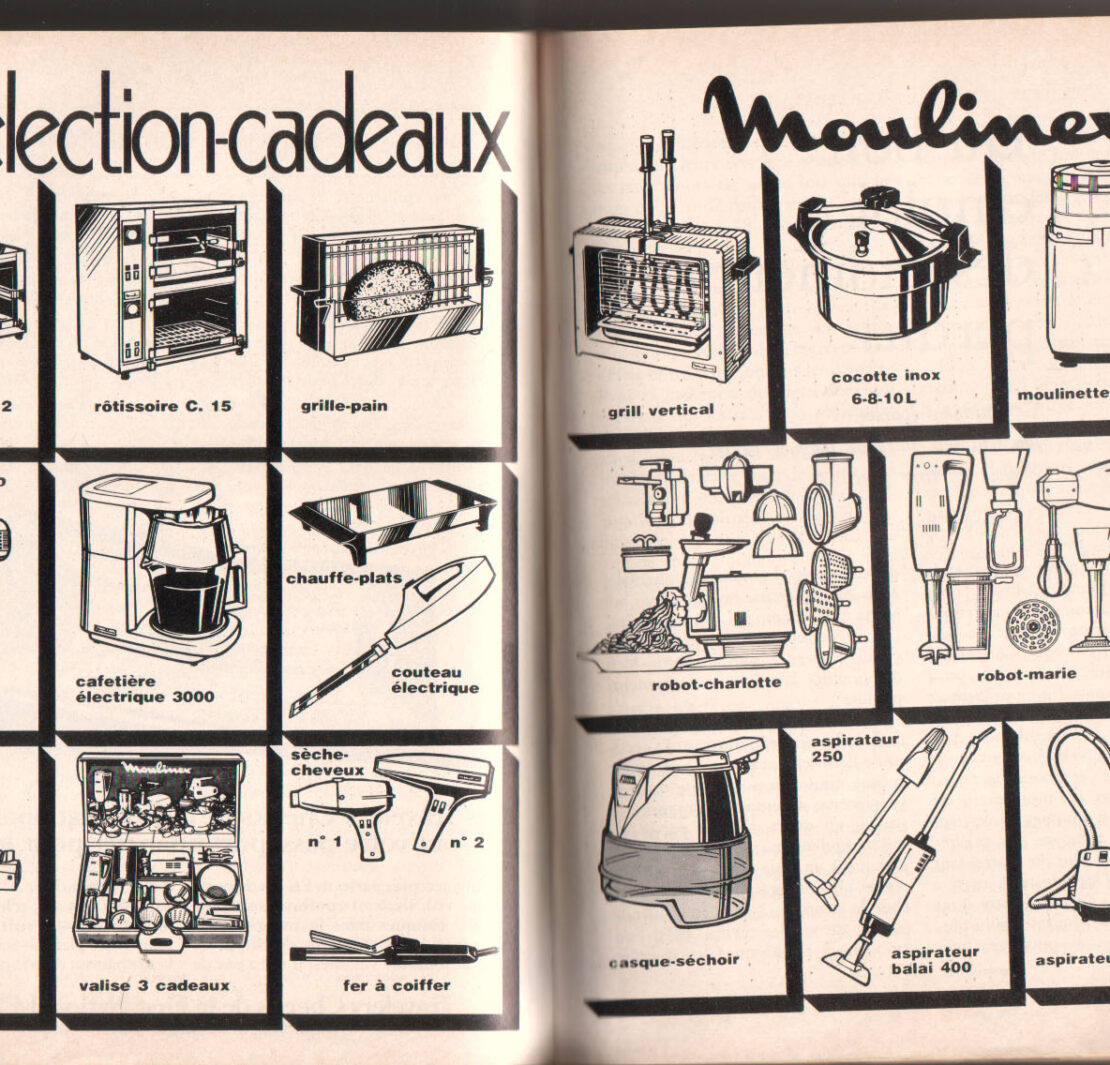

Motivés par une diffusion accrue des nouveaux biens de consommation produits, les industriels voient en effet tout l’intérêt du crédit pour augmenter leurs ventes. Mais la vente à crédit n’étant pas leur cœur de métier, ils sollicitent des partenaires bancaires en quête de nouvelles activités. Dès 1950, la Fédération nationale de l’ameublement démarche ainsi plusieurs banques dont la Banque générale industrielle pour lui proposer la création d’un organisme de crédit à la consommation qui prend le nom de Sofinco (Société de financement industriel et commercial en 1951 devenue Société de financement pour le crédit à la consommation en 1954). L’année suivante, le puissant syndicat général de la construction électrique, qui regroupe constructeurs (Arthur Martin, Thomson, Brandt, Conord) et importateurs (Frigidaire, Bendix, Frigéco), opère la même démarche auprès de l’Union française de banques afin de créer « le Crédit à l’équipement électroménager » ou Cetelem, créé en 1953.

Fruit d’un partenariat entre représentants de l’industrie et grands groupes bancaires, la création de ces deux nouveaux établissements de crédit à la consommation correspond aux attentes des autorités financières. Dotés d’un capital important et dirigés par des personnalités « honorablement connues », ces grands établissements représentent en effet une opportunité d’assainir le marché et de diminuer le coût du crédit. Fort des innovations qu’ils apportent dans la technique du crédit à la consommation, notamment à l’issue de missions menées dans le pays pionnier dans ce domaine, les États-Unis, ils parviennent à proposer des taux en moyenne inférieurs de 25% à ceux de la concurrence, tout en assurant une limitation de leurs risques et une rentabilité satisfaisante. Enfin, par leur taille, ils sont plus faciles à surveiller que la multitude de petits prêteurs.

Leur création précipite ainsi, par le contrôle de leur activité qu’elle implique, l’instauration d’une réglementation du crédit à la consommation dans son ensemble. Instituée en juillet 1954, cette réglementation édicte quatre règles : la communication des tarifs des crédits pratiqués ; la collecte des statistiques ; la définition de la quotité de crédit maximum accordé (en général 60% du prix du bien) et la durée maximum en fonction des biens financés (de 6 mois à 18 mois) ; enfin la nécessité d’avoir un capital minimum et un chiffre d’affaires proportionnel aux fonds propres.

Propre à éliminer, par la concurrence et le contrôle, les prêteurs indélicats et à faciliter les débouchés des industries nationales en augmentant la demande solvable, dans quelle mesure la réglementation du marché du crédit à la consommation a-t-elle favorisé, par la création de nouveaux organismes, l’équipement domestique et la modernisation des foyers français ?

Équiper et moderniser le foyer des Français

Alors que seuls 7,5% des ménages sont équipés d’un réfrigérateur en 1954, ils sont 63% en 1966. La télévision connaît la même progression : 1% des ménages en 1954, 50% en 1966. Quant à la voiture, 15% des ménages sont motorisés en 1950, 50% en 1965. Le recours au crédit à la consommation est particulièrement prégnant pour la voiture – une voiture neuve sur deux et une voiture d’occasion sur trois en 1965 – et la télévision. Les statistiques collectées permettent de rendre compte à la fois des biens achetés à crédit et des clients concernés. Concernant les biens, ceux‑ci évoluent en fonction de leur prix de vente. Alors qu’au milieu des années 1950, ce sont l’aspirateur, le réfrigérateur et la machine à laver qui constituent la majorité des dossiers de crédit de Cetelem par exemple, une décennie plus tard, avec l’augmentation du pouvoir d’achat, l’aspirateur a disparu au profit de la télévision.

Le profil des acheteurs présente de même à la fois des constantes – les acheteurs à crédit sont avant tout des ouvriers et des employés résidant dans les villes – et une évolution : l’âge du recours au crédit. Ainsi, du milieu des années 1950 au milieu des années 1960, l’on passe du « bon père de famille » au jeune couple qui vient de se marier. En 1965, les deux tiers des jeunes ménages récemment mariés (depuis un ou deux ans) ont un crédit, contre 20 % en moyenne dans le reste de la population.

Ce changement de génération est notable. L’arrivée à l’âge du mariage des enfants du baby‑boom à partir du milieu des années 1960 marque en effet un tournant dans le comportement face à l’achat à crédit. La protection sociale mise en place en 1945, le plein-emploi et la hausse des revenus dissipent les craintes qu’avaient pu avoir les aînés qui recouraient au crédit « par nécessité ». Dès lors, il s’agit de « jouir du confort sans attendre ». L’équipement de la cuisine devient un symbole du progrès, ainsi qu’en atteste le succès du Salon des Arts ménagers. La « fée du logis » française rêve de devenir dans son foyer une reine « comme une Américaine ».

La femme, et plus particulièrement la jeune épouse, joue un rôle essentiel dans cette volonté d’acquérir rapidement tout le confort. Le Cetelem met ainsi en avant, dans nombre de ses publicités, la femme à qui sont destinées des campagnes ciblées promouvant l’achat à crédit.

Loin d’être stigmatisant ou stigmatisé, acheter à crédit devient ainsi progressivement à la fin des années 1960 un acte banalisé. Cette banalisation résulte à la fois d’une normalisation des conditions de crédit grâce à la réglementation de 1954 et de l’habileté des nouveaux prêteurs, dont le Cetelem est emblématique, à rassurer les clients par les conditions de crédit offertes.