Contrairement à ce qu’affirme la théorie orthodoxe, la baisse de la dépense publique conduit à une aggravation de l’endettement public en raison de l’existence du multiplicateur budgétaire. Au lieu d’être érigée en préalable, la réduction de cet endettement ne peut être que le résultat d’une politique de progrès social.

Bruno Tinel a autorisé Silo à reproduire son article la «Dette publique: prendre les questions par le bon bout», paru dans L’Appel des 138 économistes. Sortir de l’impasse, Les Liens qui Libèrent, 2016, pp. 133-140.

Dette publique: sortir du catastrophisme, Raisons d’Agir, 2016.

Avant même la crise des dettes publiques européennes il y a cinq ans, le thème du déséquilibre des finances publiques a fait l’objet d’une instrumentalisation politique assez systématique, en particulier par le rapport Pébereau, pour imposer plusieurs idées : 1/ le niveau de dette publique est trop élevé, les finances publiques vont mal, 2/ il faut « consolider » les finances publiques, c’est-à-dire réduire les déficits et les dettes, car les « caisses sont vides », 3/ la dette est élevée parce qu’il y a trop de dépenses publiques, lesquelles ont explosé au cours des trente dernières années, 4/ pour améliorer les finances publiques, il faut réduire les dépenses et éventuellement augmenter les recettes (mais pas trop, car il y a le « ras-le-bol » fiscal et la fuite à l’étranger).

Le rôle des trajectoires macroéconomiques

Pourtant, les finances publiques en France ne sont pas particulièrement mal gérées, elles ont évolué de la même manière que chez ses partenaires. La dette publique exprimée en pourcentage du PIB a augmenté dans tous les pays capitalistes avancés depuis le début des années 1980. Ces trente ans de hausse ont suivi trente ans de baisse des ratios de dette publique durant la période d’après-guerre. Les dettes publiques sont en effet le produit des trajectoires macroéconomiques.

À court terme, elles évoluent en sens inverse des dettes privées : quand l’activité accélère sous l’effet de la hausse de la consommation des ménages et de l’investissement, qui peut induire une hausse de l’endettement privé, les recettes fiscales accélèrent également et le déficit se réduit. Dans ce cas, la dette augmente toujours, mais moins vite que le PIB si bien que le ratio de dette publique diminue. Lorsque l’activité ralentit, l’effet inverse se produit : les agents privés cherchent à se désendetter, car ils se projettent moins dans l’avenir. Il en découle ainsi une baisse de la consommation et de l’investissement ; du côté des finances publiques, le ralentissement économique produit un manque à gagner fiscal qui augmente le déficit si bien que la dette publique augmente plus vite que le PIB, donc le ratio de dette publique augmente.

À long terme, les finances publiques répondent aux changements de trajectoires des variables macroéconomiques (cf. figure 1). Concernant la dynamique qui s’est enclenchée au début des années 1980, il y a d’abord eu un « effet boule de neige » – ce terme désigne la hausse de dette induite automatiquement par un taux d’intérêt supérieur au taux de croissance – massif suite à la hausse des taux d’intérêts aux États-Unis en 1979, induite par la mise en œuvre du néolibéralisme. Les taux ont été maintenus à un niveau élevé jusqu’au milieu des années 1990, ce qui a contribué au ralentissement de la croissance économique. S’y sont ajoutées les baisses d’impôts massives accordées sur les hauts revenus. En France, de telles baisses ont commencé en 1987. Ces deux éléments essentiels du tournant néolibéral ont détérioré les recettes fiscales et créé un surcroît permanent de besoin de financement pour les administrations publiques. Durant la période récente, la socialisation des dettes privées, comme ce fut le cas en Irlande il y a cinq ans, a également joué un rôle de premier plan.

Figure 1. Ratio d’endettement public, en %, G7, source: FMI

Le rôle du multiplicateur

Mais ce n’est pas tout : le ralentissement du rythme de la dépense est venu renforcer ce phénomène en raison de l’existence du multiplicateur budgétaire. En effet, un surcroît de dépense publique ou privée induit, au bout d’un certain temps, une hausse plus importante de l’activité en raison des effets de propagation : un euro dépensé induit un euro d’activité en plus qui, à son tour, amène à la fois davantage de dépense et un peu d’épargne. Ainsi, si la dépense accélère alors l’activité accélère, si la dépense diminue alors l’activité diminue.

Ce multiplicateur de court terme est d’autant plus fort qu’il existe des marges de manœuvre dans les capacités de production, que l’accès au crédit est garanti à de bas taux d’intérêts et qu’il y a peu d’inflation. De telles conditions sont particulièrement bien remplies en période de sous-emploi comme c’est le cas actuellement.

La nouvelle orthodoxie anti-keynésienne s’est construite à partir des années 1970 sur l’idée que le multiplicateur était pratiquement nul. Cette hypothèse d’une élasticité quasi nulle de l’offre globale par rapport à la demande, revient à considérer que toute hausse de la dépense est inflationniste. Dans ce cas, le niveau de l’activité ne dépendrait pas de la demande, mais uniquement des facteurs d’offre et des facteurs institutionnels. C’est dans ce cadre théorique très particulier que raisonnent encore aujourd’hui les gouvernements – et leurs conseillers – ainsi que la Commission européenne pour justifier l’austérité, sous différentes formes, comme l’incontournable moyen d’assainissement des finances publiques. Dans ce modèle de référence, le fait de baisser la dépense publique n’a pas d’effet sur la croissance, donc pas d’effet retour sur les recettes fiscales. Spontanément, la dépense privée remplacerait la dépense publique. Les finances publiques fonctionnent alors comme la comptabilité privée : pour réduire les déficits et la dette, il suffit de baisser les dépenses – et éventuellement d’augmenter les recettes.

Dans la réalité, c’est particulièrement frappant en Grèce, tout le monde a pu constater que ces principes présentés comme la bonne voie de la « consolidation » budgétaire ne marchent pas. L’austérité budgétaire contribue au contraire à entretenir la stagnation, ce qui n’améliore pas les recettes fiscales et nourrit la hausse progressive des ratios d’endettement public. Au final, même si les déficits se réduisent très lentement, le ratio d’endettement public continue à augmenter, car la croissance demeure atone. L’absurdité de cette politique économique est que son inefficacité conduit à sa reconduction permanente : l’austérité produit davantage de dette, comme il y a plus de dette, on fait davantage d’austérité.

Depuis cinq ans, de très nombreuses publications ont mis en évidence ce mécanisme et ont évalué la taille du multiplicateur de court terme sur différentes périodes et dans différentes aires géographiques[1]. La plupart aboutissent à des conclusions similaires : le multiplicateur existe bel et bien. Sa taille varie en fonction de la position de l’économie par rapport au cycle : plus l’économie est éloignée du plein emploi et plus les taux d’intérêt – généralement ils sont procycliques – sont bas, plus le multiplicateur est grand. Aujourd’hui, la plupart des économistes et des organismes internationaux s’accordent pour dire que le multiplicateur est supérieur à 1 et sans doute même à 1,5 en France aujourd’hui.

Dans la configuration actuelle, le multiplicateur de long terme a, quant à lui, une taille supérieure au multiplicateur de court terme. En effet, si l’on suppose – pour simplifier – que le taux d’intérêt tend à s’égaliser au taux de croissance tendancielle, et que l’on considère, comme c’est effectivement le cas depuis trente ans, que la demande publique se contente de stabiliser l’activité – et non pas de la « relancer » – en compensant le ralentissement – ou la baisse – de la demande privée, ceci se traduit par une hausse continuelle de la dette publique. La hausse de la dette est alors la contrepartie de la baisse de la demande privée, dans ce sens elle est désirée par les ménages. Ainsi, à long terme ce ne sont pas les déficits, mais la dette elle-même qui soutient l’activité. Dans ce cas, à long terme ce n’est pas l’équation de l’équilibre macroéconomique qui nous permet de trouver le multiplicateur, mais c’est celle spécifiant la contrainte budgétaire des administrations publiques. À partir de l’équation de contrainte budgétaire, le multiplicateur de long terme est celui qui stabilise la dette publique[2]. Sa taille est sans doute comprise entre 2 et 2,5.

Une politique de progrès social réduira le ratio d’endettement

Si l’on érige l’objectif d’une réduction des déficits et de la dette publique comme principe premier de la politique économique, les mesures d’austérité budgétaire sont inadaptées, car elles produisent exactement l’effet inverse de ce qu’elles sont censées faire. Plutôt que d’instaurer le désendettement en préalable à toute autre politique, c’est une politique inverse à celle menée actuellement –qui n’est que le prolongement de celle menée depuis le début des années 1980 dans tous les pays capitalistes avancés– qui pourra réduire l’endettement. Dans certains cas, comme en Grèce, il est impératif de restructurer la dette publique.

La réduction de la dette ne peut être un objectif en soi, en outre elle n’est pas difficile à obtenir sur le plan économique. Elle ne peut résulter que d’une stratégie inverse à la politique actuelle : en utilisant l’effet multiplicateur dans l’autre sens, c’est à dire en augmentant la dépense publique, le PIB augmentera plus rapidement que la dette et le ratio diminuera.

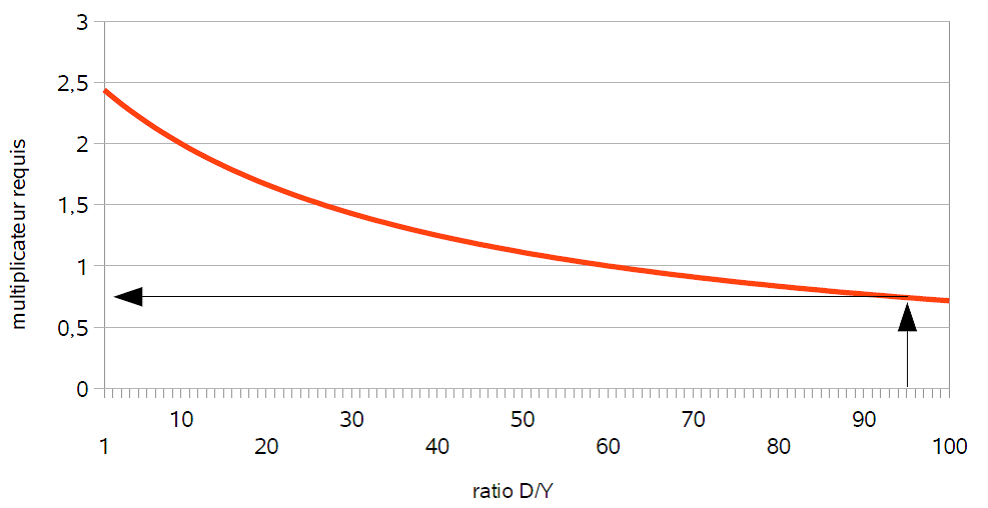

Plus le ratio d’endettement est élevé moins le multiplicateur requis pour réduire D/Y par une hausse de la dépense publique financée par endettement est élevé. Actuellement, comme le montre la figure 2, le multiplicateur requis pour obtenir un tel résultat est inférieur à 0,8. Or nous avons noté que les études effectuées dans le cas de la France s’accordent sur le fait que ce multiplicateur de court terme est clairement supérieur à l’unité.

Figure 2. Valeur minimale du multiplicateur requise pour baisser le ratio D/Y par un accroissement de la dépense, pour un niveau de pression fiscale nette de transferts de 40%

Une autre politique économique consisterait notamment à restaurer la progressivité de la fiscalité, ce qui contribuerait à réduire les inégalités de revenu. Une répartition moins inégalitaire du revenu national permet d’obtenir un ratio d’endettement public plus faible. En effet, un déplacement de la charge fiscale des ménages les moins aisés et moyennement aisés vers les plus aisés accroît le revenu disponible des ménages les moins aisés, dont la propension à consommer est la plus élevée, tandis qu’elle réduit le revenu disponible des plus aisés, dont la propension à consommer est faible. La hausse de revenu disponible des autres ménages fera plus que compenser la baisse de celui des plus aisés, en termes de consommation finale.

Surtout, cette politique alternative consisterait à s’attaquer directement au sous-emploi et à la transition énergétique en augmentant l’investissement public dans des domaines qui créent beaucoup d’emplois (infrastructures, écoles, hôpitaux, construction, énergie, transports collectifs, etc.). Ceci changerait la structure du PIB et le contenu socio-écologique de la croissance. Dans ces domaines, non seulement la demande sociale est forte, mais, en outre, comme ils n’impliquent pas d’importer massivement des produits intermédiaires, leur effet d’entraînement sur le reste de l’économie est massif. L’effet multiplicateur de cette nouvelle politique industrielle serait très important. La revalorisation des salaires du privé et du public contribuerait aussi à stimuler la demande. Bref, il s’agit d’une politique contracyclique où l’on s’endetterait non pas pour réduire la dépense et nourrir en permanence le manque à gagner fiscal, comme c’est le cas actuellement, mais pour augmenter la dépense afin d’améliorer l’emploi et de réduire la dette publique.

La réduction de l’endettement public n’est pas un préalable à une politique de progrès social, elle en sera le résultat. Les principaux obstacles à une telle politique proviennent des contraintes politiques et institutionnelles sur lesquelles l’Euro a été construit. Avec ou contre l’Euro, ces contraintes doivent être levées.